順調な飲食店経営には、サービスのクオリティに加え、経理業務で経営状況を正確に把握することが欠かせません。

特に近年は現金払いに加えキャッシュレスが普及し、支払い方法が多様化しています。複雑になりがちな会計をスムーズな経理業務で処理し、今後の戦略立てに役立てましょう。

飲食店の経理業務で、身に付けておきたい基礎知識を解説します。

コリドールの繁盛店開業サポート

『独立にあたって、自分の理想の店舗をつくり、繁盛店にしたい』

そんな思いを持つオーナー様に寄り添う伴走者として

弊社は20年以上静岡を中心にご評価いただいております!

>>独立開業無料相談会を実施中<<

>>日程調整はこちらよりお申込みする<<

確定申告をはじめてやる方へ|押さえておきたいこと

確定申告に向け、店舗の支出・収入の状況を常に適切に管理しておく必要があります。ただし支出・収入それぞれで計上の時期が異なることを押さえておきましょう。

支出は支払いの有無に関わらず、取引が成立したタイミングで計上されることが一般的です。一方の収入は多くの場合、実際に収入を得た段階ではじめて計上されます。

また、確定申告の一部である青色申告で申告する場合、必要な決算書の読み方や「複式簿記」という帳簿方法も押さえておきましょう。専門的な知識も必要になるので会計ソフトを使う方法もありますが、ご自身でも知識として一度確認しておくのがおすすめです。経理状況を正確に把握し、今後の戦略立てもしやすくなります。ぜひ参考にしてください。

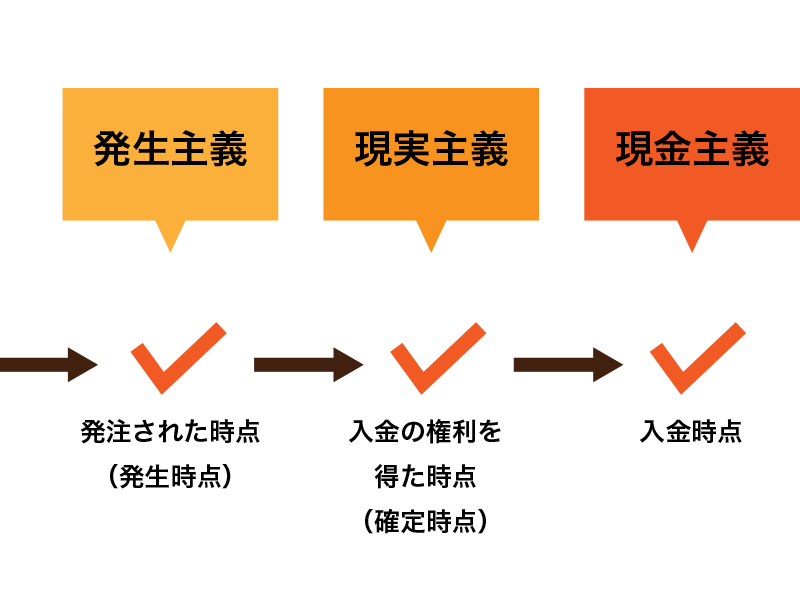

会計における「3つの主義」を使い分けよう

企業会計原則では、資金の種類によって「計上する時期」が異なります。時期の違いは、主に3つの考え方から生じるものです。

飲食店の経理でも、この「3つの主義」を踏まえたそれぞれの計上方法を使い分けることになります。計上方法を区別して理解するために、3つの違いから押さえておきましょう。

「3つの主義」とは

企業や店舗の運営で生じるさまざまな出入金の計上時期は、次の3つの主義に基づいて決まります。

- 発生主義

- 実現主義

- 現金主義

発生主義

主に支出を計上するのに使います。3つの中でも特に広く活用され、経理の基本となる考え方です。企業会計原則のうち「損益計算書原則」では、「すべての費用及び収益は、その支出及び収入に基づいて計上し、その発生した期間に正しく割当てられるように処理しなければならない」(5.総額主義の原則)と記載されています。

発生主義とは、商品の購入と実際の支払時期が異なる場合、支払をしていなくても「購入」という取引が発生したタイミングで購入費用を計上することを指します。

たとえば“減価償却”は「固定資産の使用によって価値が減少したタイミング」を「費用の発生」ととらえているため、発生主義による計上方法です。

店舗の内外装工事費用を減価償却するには?固定資産別の耐用年数もご紹介 >>

実現主義

主に収益を計上するのに使います。発生主義の欠点を補填する考え方です。全ての取引を発生主義で捉えると、未払いの売上など実現していない収益も計上することになり、計上結果に確実性がありません。

そこで「損益計算書原則」では実現主義に基づき、「未実現収益は原則として、当期の損益計算に計上してはならない」(5.総額主義の原則)とも定められています。

現金主義

現金の支出と収入が発生した時点で費用を計上する方法です。商品の購入と支払いの時期が異なる際は、実際に支払った時期に費用を計上します。

現金主義は、企業会計原則で示された考え方ではありません。現在は個人事業主の確定申告のうち、小規模の一部事業者を対象に現金主義での計上が許可されています。

例えば現金払いのみを受け付けている店舗では、サービスを提供した当日の現金取引のみになるので、未実現の収入を考える必要はありません。飲食店ではサービス提供と代金の取引が同日に行われるため、現金払いのみの店舗で現金主義を採用している例は多いです。

キャッシュレス決済は「実現主義」で処理

収入の計上に採用される実現主義は、近年増えているキャッシュレス決済の記録にも便利な考え方です。

クレジットカードやQRコードでのキャッシュレス決済を取り入れている店舗では、必ずしもサービスを提供した日に入金されるとは限りません。

実現主義なら実際の入金完了を待って計上するので、より確実性のある収益を記録できます。

帳簿付けは「発生主義」で記録

青色申告、白色申告に関わらず、帳簿付けは発生主義で行ないます。支出と収益の発生時期を揃えて適正な期間損益を計算できるからです。

また、青色特別控除を受けるには、固定資産や貸付金・未払い金など、現金以外の資金や負債も記録が必要です。そのため、金融機関からの融資や掛取引も発生主義で記帳しましょう。

ただし、以下の条件を共に満たして現金主義の所得計算の特例を受ければ、現金主義での帳簿付けが認められます。

- 青色申告者かつ小規模事業の個人事業主

- 2年前の不動産所得+事業所得が300万円以下

現金主義での青色申告は発生主義に比べて必要な帳簿の種類が少なく帳簿の手間が省ける一方、控除額が減ってしまうなどのデメリットには注意しましょう。具体的には発生主義の帳簿では控除額が55万円以上に対し、現金主義では10万円になります。

現金主義での帳簿付けが認められる条件に該当する場合も、デメリットとメリットを把握したうえで帳簿付けの方法をご検討ください。

「貸借対照表」と「損益計算書」の仕組みを確認しよう

個人事業主は最大65万円の控除が受けられたり、法人は金融機関や税務署からの信頼を得やすくなったりと、青色申告は事業の順調な運営に欠かせません。

財務三表のうち、青色申告に使用する2つの決算書の読み方を解説します。

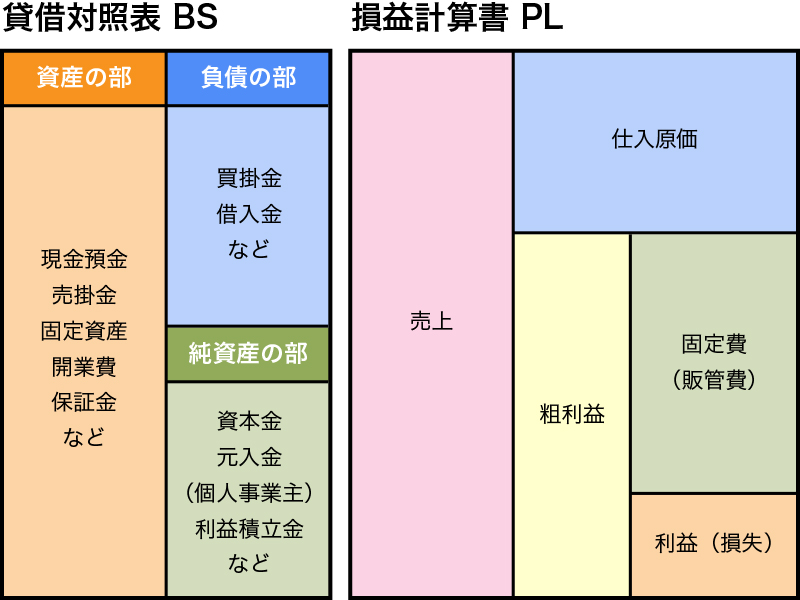

貸借対照表(B/S)

資産の運用状況や調達方法を記載しています。付記されている「B/S」は「賃貸対照表」を英語で表した「バランスシート」の略です。

例えば飲食店のレジや金庫に入っている「現金」は、「資産の部」に該当します。

損益計算書(P/L)

収入や支出、最終的な純利益など、飲食店の経営結果を記載しています。「P/L」は「B/S」と同様、「損益計算書」を表す「プロフィット & ロス・ステイトメント」の略です。

「粗利」が「固定費」を上回っていれば、利益が生まれたことになります。また、スタッフの人件費は固定費(販管費)の区分です。

詳細な経営分析で今後の戦略に活かそう

経理を今後の戦略に繋げるには、詳細で客観的な経営状況の分析がポイントです。

経営状況を正確に分析するための帳簿方法や計算式をご紹介するので、ぜひ参考にしてください。

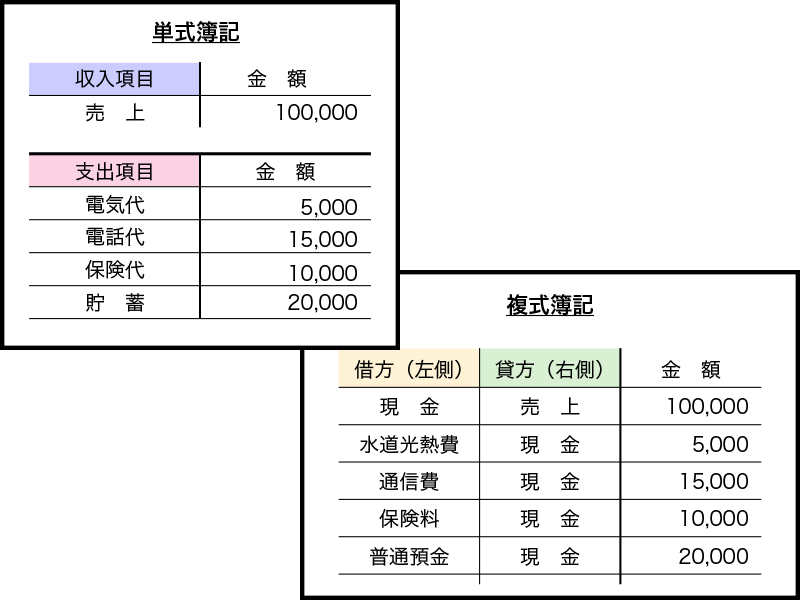

複式簿記で経営状況の内訳を見える化

単式簿記では、「現金」といった1つの勘定科目のみを使って取引内容を記載します。ただ、実際の店舗運営で動くお金の姿は、「現金」のほか「株式」や「債券」など、さまざまです。

例えば同じ10万円の支出でも、現金で商品を購入したら10万円は「なくなった」ことになります。しかし、10万円の株式を買えば「財産を得た」ことになるため、10万円支出後の結果が支出に当てた内容で変化することは珍しくありません。

単式簿記では両者ともに「10万円の支出」という原因のみを記録するので、正確な経営状況を把握しづらいというデメリットがあるのです。そこで「原因と結果」を記録する「複式簿記」を採用するのが一般的な手法となります。損益の増減も正確に表すことが可能です。

複式簿記による帳簿付けは、青色申告の条件にもなっています。会計士や税理士とも相談しながら適切な経理を実施しましょう。

戦略立てに役立つ計算式

飲食店の経理を今後の経営戦略に活かすには、経営結果の分析方法を知っておくことがポイントです。

FL率

飲食店でサービスを提供するために必要な「食材費」(F)と「人件費」(L)が、売上に占める割合をFL率といいます。

FL率=(食材費+人件費)÷売上高

順調な経営をするために目指したいFL率は、60%前後です。

営業利益率

売上高からFLコスト(食材費+人件費)、さらに光熱費などの販売管理費を差し引いた金額が、最終的に得られる利益です。

得られる利益が売上高に占める割合を「営業利益率」といいます。

営業利益率=(売上高ーFLコストーその他販売管理費)÷売上高

現状、飲食店全般の利益率目標は5~10%です。目安経営状況を客観的に認識する一つの手段として、ぜひご活用ください。

基礎知識を確認して経理業務を戦略に役立てよう

計上時期や決算書の仕組み、複式簿記の仕訳ルールなどは専門的で細かな知識なので、日々の経営管理にはエクセルや会計ソフトを使うこともおすすめです。

特に会計ソフトでは簿記知識がなくても数値の入力だけで帳簿付けや仕訳ができたり、決算書の作成サポート機能を利用できたりと、経理を効率化させるさまざまな機能が備わっています。

ただ、経理業務の基礎知識を身に付け、オーナー様自身も客観的にお店の経営状況を捉えることは、適切な経営判断をするうえで欠かせません。効率的で正確な経理を経営戦略に活かしましょう。

店舗運営は効率良く業務を管理して売上アップ!運営に必要なスキルもご紹介 >>

施工事例

施工事例 ブログ

ブログ 資料請求・ご相談

資料請求・ご相談